12月11日消息,据《日经亚洲》报道,德国芯片大厂英飞凌CEO Jochen Hanebeck近日在接受采访时透露,英飞凌正在将商品级产品的生产本地化,以寻求与中国买家保持密切联系。

Hanebeck说:“中国的客户要求对那些很难更换的零件进行本地化生产。这就是为什么我们将把一些产品转移到中国的铸造厂,我们在中国有自己的后端制造,这样我们就可以解决中国客户在供应安全方面的担忧。”

资料显示,英飞凌早在1996年就在中国无锡设立生产基地,但是该工厂主要是从事后道封装制造。目前英飞凌在中国并没有自己的晶圆制造厂。因此,Hanebeck所说的是会将部分芯片的前端制造交由国内的晶圆代工厂来制造。

Hanebeck并未详细介绍相关产品在计划中国制造的具体比例,但他表示,这取决于产品类别和市场的发展。“我们愿意将高度创新的功率半导体本地化”,比如“在我们位于欧洲和东南亚的工厂。”他补充说道。

值得注意的是,在今年11月20日,汽车芯片大厂意法半导体首席执行官Jean-Marc Chery宣布,将与中国第二大晶圆代工厂华虹集团合作,计划将其40nm MCU交由华虹集团代工,目标是在2025年底在中国本土生产40nm MCU,其认为在中国进行本地制造对其竞争地位至关重要。

随后在12月4日,汽车芯片大厂恩智浦执行副总裁Andy Micallef在接受采访时也透露,恩智浦还在努力寻找一种方式来服务那些需要中国产能的客户,并表示“我们将建立一条中国供应链”。由于恩智浦在天津已有自己的封测厂,因此,这一说法意味着部分芯片的前端制造也将会放到中国。对此,恩智浦内部人士向芯智讯回应称,“恩智浦将会在国内寻找晶圆制造合作伙伴。并且,之前跟恩智浦就有和中芯国际在40nm芯片的代工制造上合作。”不过,其并未透露是否也会寻找国内其他晶圆代工厂商合作。

显然,从英飞凌CEO Hanebeck的说法来看,英飞凌可能会效仿竞争对手——意法半导体、恩智浦的做法,即将部分中国客户需求较大的半导体产品交由中国本土的晶圆代工厂来进行生产,以进一步提升制造的中国本土化程度,满足中国客户对于国产化及供应链安全的考量,同时以维持自身在中国市场的份额和利益,避免被其他中国本土芯片厂商的产品所替代。

英飞凌、意法半导体、恩智浦为何加码“中国制造”,强化“中国供应链”?

根据市场研究机构 TechInsights的数据显示,2023年全球汽车芯片市场规模增长16.5%。英飞凌、恩智浦、意法半导体、德州仪器和瑞萨这5家头部汽车芯片大厂占据了全球市场的半壁江山。其中,英飞凌以近 14% 的市场份额在全球汽车半导体市场位居第一,相比2022年的市场份额增长了1个百分点。同时,英飞凌还首次拿下了全球汽车MCU(微控制器)市场份额第一的宝座,该公司在汽车MCU领域的销售额较2022年增长近44%,2023年全球市场份额约为29%。

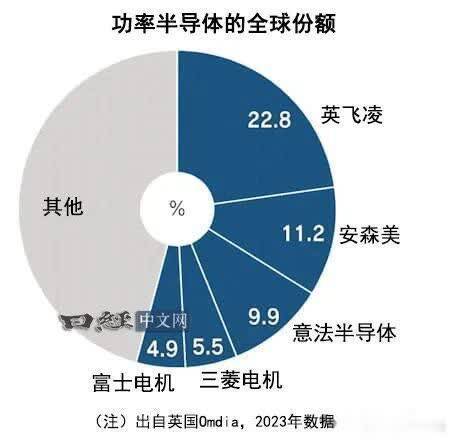

根据英国调查公司Omdia的统计显示,2023年全球功率半导体市场规模达到283亿美元。市场份额排名第一的是德国英飞凌科技公司(22.8%),其次是美国安森美 (11.2%)、瑞士意法半导体(9.9%)。三菱电机和富士电机等日本企业也拥有一定的市场份额。

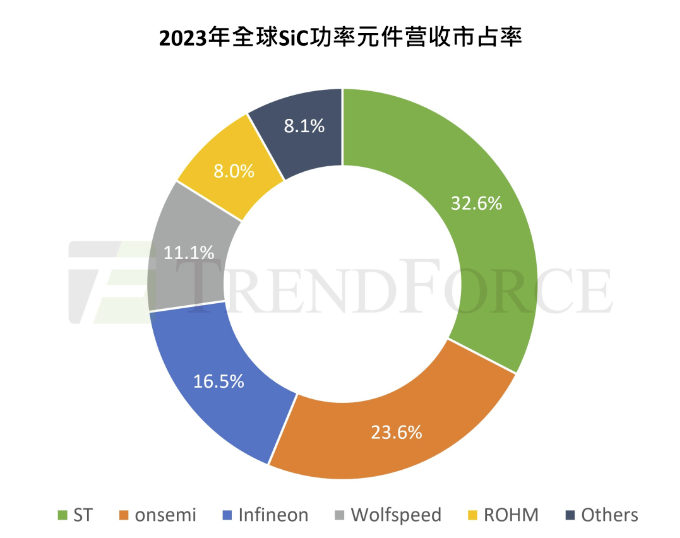

具体到电动汽车所需的关键的第三代半导体——碳化硅器件方面,意法半导体、安森美、英飞凌也位居全球前三。根据TrendForce数据显示,在2023年全球碳化硅功率器件市场,意法半导体以32.6%市占率位居第一;安森美则由2022年的第四名跃居第二,市场份额为23.6%;英飞凌以16.5%的份额位居第三;紧随其后的则是Wolfspeed(11.1%)、罗姆半导体(ROHM,8%)。这前五大国外SiC功率器件供应商约占整个市场营收的91.9%。

值得注意的是,近年来,英飞凌也在积极在马来西亚居林等地建设碳化硅产能。英飞凌的目标是到2030年末,英飞凌在全球碳化硅市场中所占据的份额将达到30%。同样,意法半导体也在提升碳化硅产能。2023年6月7日,意法半导体还与中国芯片制造商三安光电全资子公司签署协议,计划投资32亿美元在重庆共同建立一个新的8英寸碳化硅器件合资制造工厂。同时,三安光电将在当地独资建立一个8英寸碳化硅衬底工厂作为配套。

在工业及汽车等领域应用较多的第三代半导体——氮化镓方面,英飞凌同样是业界领先的技术供应商之一:不仅很早就推出了CoolGaN系列产品,今年10月24日还正式宣布完成对GaN Systems的成功收购,这意味着英飞凌向成为领先的氮化镓龙头企业迈出重要一步。据介绍,对于GaN Systems的收购,将进一步丰富英飞凌的GaN产品组合,提升GaN的技术与产能,并大大推进英飞凌的GaN路线图,进一步加强英飞凌在电力系统领域的领导地位。

特别是随着汽车电动化、智能化、联网化的趋势,汽车对于半导体的需求越来越大,这也为英飞凌、意法半导体、恩智浦等汽车芯片厂商未来的市场发展带来巨大的空间。

数据显示,2021年,一辆传统汽油车需要约900颗芯片,而一辆新能源汽车则需要约1500颗,增幅达三分之二。而随着汽车智能化的进一步提升,所需的芯片数量将持续上升。赛力斯汽车总裁何浩也指出,2019年芯片成本占电动汽车总成本4%,但到2023年已经提高到了超过20%。

然而,目前全球的电动汽车的制造基地和最大市场都在中国。不仅全球头部的电动汽车品牌——特斯拉最关键的制造工厂在中国,而且近年来比亚迪、理想、小鹏、蔚来、小米等众多的中国本土电动汽车品牌也已经强势崛起。

根据研究机构Rho Motion调查数据显示,2024年9月,全球电动汽车市场总计售出170万辆电动车,创下新的销售纪录。其中,以中国电动汽车市场表现最突出,单月销售110万辆刷新纪录,几乎占全球市场66%的份额。2024年初至9月底,全球共卖出1,150万辆电动车,其中国市场销量高达720万辆,年增长率达35%,明显领先于其他电动汽车市场。相比之下,欧洲和北美市场表现疲乏,欧洲市场销量同比减少4%,美国和加拿大市场虽然持续增长,但同比增幅仅10%。中国凭借强大市场需求和快速增长的销量,成为全球电动汽车市场的领头羊。

与此同时,随着中美贸易冲突持续加剧,美国不断的升级对于中国的半导体出口限制,这也迫使中国汽车产业开始加速推动汽车芯片的国产化与供应链本地化。据《日经亚洲》与市场研究公司集邦(TrendForce)报导,中国政府计划2025年,将采购本国汽车芯片比例提升到20%~25%,并获得了比亚迪、上汽、东风汽车、广汽和一汽等众多本土汽车厂商的支持。

因此,对于英飞凌、意法半导体、恩智浦等欧洲汽车芯片大厂来说,现实所面临的关键问题是,如果打消中国汽车厂商对于关键半导体的供应链安全的担忧,以及如何避免被中国本土的汽车芯片厂商所快速替代。

Made in China,Design for China?

显然,对于这些欧洲芯片厂商来说,要想避免未来不确定的中美贸易政策和地缘政治因素影响,同时保住在中国市场的份额和利益,那么现阶段的策略就是“实现完全的本地化制造”,即在中国市场的销售的产品完成100%的“Made in China”的转变。

而在未来,如果要想更好的与本土的芯片厂商竞争,那么可能这些外资芯片厂商可能还会推动在华销售的相关产品的研发和设计的本地化,即“Design for China”。因为,中国市场是一个节奏非常非常快的市场,不仅客户的需求更丰富,产品的开发周期也要求更快,上市所需要的时间周期也要求短,同时对于成本控制的要求也是非常高。所以,贴近市场、贴近客户需求的本地化研发设计才更能够在这个激烈竞争的市场中获胜。而能够在中国市场脱颖而出的产品,自然进入国际市场也有足够的竞争力。

在这方面,其实一些外资芯片设计厂商就已经开始了。比如,恩智浦的工业及物联网边缘业务部门的绝大部分产品(应该主要指在中国销售的产品)都是在中国进行后端制造的,其中就有不少产品也是在中国定义、设计和开发的创新产品。恩智浦公布的数据显示,目前其在中国有超过1600名工程师,由他们在中国定义、设计和开发的创新产品已经超过200多项。

值得注意的是,另一家面向汽车、消费、医疗等领域的欧洲半导体厂商——艾迈斯欧司朗今年8月在在中国正式启动了中国发展中心(China Development Center,以下简称CDC)。其主要职能是:为客户提供更好的技术支持;洞察趋势并积极预测客户需求;与本地供应商合作,积极发展本地供应链生态系统。

目前,艾迈斯欧司朗在中国有两家正在运行的工厂,分别位于无锡和佛山,并负责不同的产品线。随着CDC的成立,艾迈斯欧司朗将进一步加强与现有本地供应商的合作关系,外包给中国供应商的比例有很大提升,并且这个趋势还会继续。同时,艾迈斯欧司朗副总裁兼CDC负责人Jose Vinau还透露,未来部分产品的研发可能也将会放在中国。